cicéron

c'est poincarré

Dossier

Souvent décrit comme "le placement préféré des Français", le Livret A bat des records de collecte. Au bénéfice de qui ?

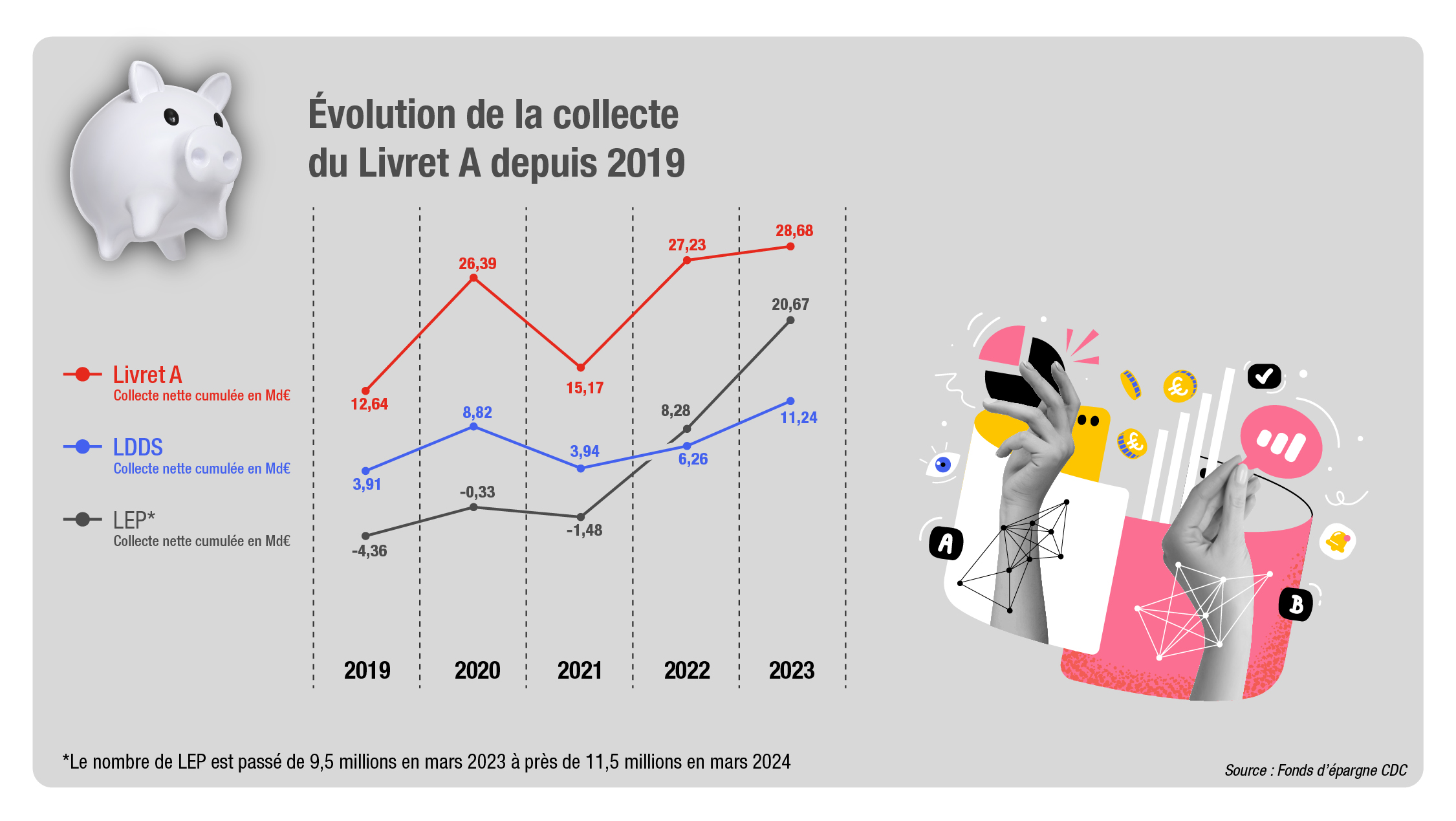

Nos bas de laine n’ont jamais été aussi gonflés : en 2023, la collecte nette cumulée du Livret A, du Livret de développement durable et solidaire et du Livret d'épargne populaire s’est élevée à 60,6 milliards d’euros, un record ! À titre de comparaison, la collecte de 2020 – année au cours de laquelle les épargnants ont beaucoup épargné en raison des confinements liés à la crise sanitaire du Covid-19, s’élevait à 34,8 milliards d’euros. Et si l'on remonte à 2012, la collecte record sur ces trois livrets s'élevait alors à 47 milliards d'euros !

Le Grand témoin : Héloïse Bolle, conseillère en patrimoine, sur l'argent et les femmes

Crédit © Groupe Caisse des Dépôts

L’épargne, c’est la partie du revenu qui est mise de côté et n’est pas consommée. Dès lors, le lien entre épargne et consommation est fort – d’autant plus dans un contexte économique, politique et social incertain. Les perspectives d’inflation – réelles ou ressenties – incitent souvent à la prudence et à l’épargne, pour les ménages qui le peuvent. Certes, il est fort probable que le taux du Livret A, plutôt encourageant à 3 %, devrait baisser en février 2025, mais son intérêt demeure.

Avant de pester, prenons un peu de recul : cette baisse ne signifie pas pour autant que l’épargne règlementée va moins profiter aux Français. La Caisse des Dépôts, grâce à cette ressource, prête pour le logement social, les infrastructures des collectivités locales. Grâce à la baisse du taux du Livret A, elle pourra accorder des prêts à un meilleur taux aux bailleurs sociaux et aux collectivités pour réaliser leurs investissements. Au final, la baisse du Livret A débouche ainsi sur un acte de solidarité nationale, qui profite d’abord, mais pas seulement, aux plus faibles de nos concitoyens !

Le saviez-vous ?

Les taux de rémunération des livrets d’épargne réglementés sont revus par le ministère des Finances, sur proposition du gouverneur de la Banque de France, en janvier et juillet chaque année. La Caisse des Dépôts est interrogée sur son impact à titre consultatif. Le calcul du taux du livret A retient le chiffre le plus élevé entre la moyenne semestrielle du taux d’inflation (hors tabac) et de l’Eonia (Euro Over Night Index Average, c’est-à-dire la moyenne des taux interbancaires à court terme) et un taux plancher de 0,50 %.

Qu’est-ce qui motive les épargnants ? Selon Grégoire Naacke, directeur de l’Observatoire de l’épargne européenne, il y a trois facteurs : l’épargne de projet (par exemple l’achat d’une résidence principale), l’épargne de précaution en cas d’imprévu, et l’épargne retraite. En France, ce dernier facteur est moins marqué que dans d’autres pays européens, du fait de notre système de retraite par répartition et de notre protection sociale. Mais les paramètres qui peuvent pousser à épargner – sur des livrets réglementés ou sous d’autres formes – sont multiples : le niveau des taux d’intérêts, les prix de l’immobilier, le revenu disponible brut, l’aversion au risque ou encore l’éducation financière.

▫ Livret A : vieux de plus de deux siècles (1818), il est ouvert à tous sans condition d’âge, de nationalité ou de résidence fiscale. Son plafond est de 22 950 euros pour les personnes physiques (et 76 500 euros pour les associations).

▫ Livret développement durable et solidaire (LDDS) : né en 1983 sous le nom de Codévi, il est d’abord destiné à collecter des fonds afin de financer les petites entreprises. Il changera de nom en 2006 pour s’appeler le Livret de développement durable (LDD), dont les fonds seront affectés à des activités en lien avec le développement durable. Puis à nouveau en 2016 en devenant le Livret de développement durable et solidaire (LDDS), pour soutenir l’économie sociale et solidaire. Son taux de rémunération est le même que celui du Livret A mais son plafond est de 12 000 euros.

▫ Livret d’épargne populaire (LEP) : destiné aux personnes aux revenus modestes, il peut être ouvert par toute personne majeure résidant en France, sous condition de ressources. Le plafond du LEP est fixé à 10 000 euros, et son taux de rémunération est supérieur à celui du Livret A.

▫ Livret jeune : imaginé pour les jeunes de 12 à 25 ans résidant en France, il est cumulable avec le Livret A, mais il est interdit de détenir plusieurs livrets jeunes en même temps. Son taux de rémunération est supérieur à celui du Livret A, et son plafond est de 1 600 euros.

Réponse : Oui. Et non !

Plus de 82 % de la population française possède un Livret A, ce qui en fait le produit d’épargne le plus détenu, et donc le produit préféré. Pour autant, en termes de volumes, ce n’est pas sur ce produit que nos concitoyens concentrent la plupart de leurs économies !

![proportion de l'épargne réglementée dans l'épargne globale des Français

détail : 6185,7 Md€ d’épargne totale, dont :

part du Livret A : 6,5% [soit 403,9 Md€] Détenu par 57M de Français (soit >82% de la population)

part du LDDS : 2,4% [soit 148,9 Md€]

part du LEP : 1,2% [soit 71,7 Md€]

part du Livret jeune : 0,1% [soit 4,8 Md€]

part des actions ( cotées, non-cotées, détenues indirectement, assurance-vie en unités de compte, via un compte-titre ou un PEA ) : 38,5% [soit 2379,6 Md€] Détenus par 4,5 M de Français

part de l’assurance-vie : 24% [soit 1482,7 Md€] Détenue par 18 M de Français

part de l’argent détenu en liquide ou sur des comptes courants : 12,1% [soit 751 Md€]

(source : Rapport Banque de France, juillet 2024)](/sites/default/files/2024-10/Infographie%20Epargne_Schema%201.jpg)

Le dépôt moyen sur le Livret A était de 7 077 euros en 2023. Mais cette moyenne cache évidemment des disparités, notamment départementales, note une étude de la Banque de France. En 2023, on trouvait les Livrets A les plus garnis dans des départements plutôt ruraux – en Lozère, Haute-Loire et Aveyron (entre 8 802 et 8 529 euros en moyenne). Les livrets les moins fournis (avec en moyenne 4162 euros) sont en Seine-Saint-Denis – le département le plus pauvre de France, suivi du Val d’Oise et de l’Aisne.

Par ailleurs, les épargnants de plus de 65 ans représentent 35 % des encours, alors qu’ils possèdent 22 % des livrets A dans le pays.

Un peu d’Histoire...

C’est le plus ancien de nos produits d’épargne qui soit encore distribué : et c’est peut-être l’une des raisons de l’affection que lui portent les Français ?

▫ 1818 : création du « livret des caisses d’épargne et de prévoyance » pour protéger l’épargne des Français via un placement garanti par l’État, alors que le pays sort affaibli par les guerres napoléoniennes. Plus tard, il sera rebaptisé « Livret A » et les fonds seront centralisés à la Caisse des Dépôts et Consignations afin d’éviter tout risque de faillite, et de pouvoir les utiliser pour des missions d’intérêt général.

▫ 2009 : toutes les banques peuvent désormais proposer un Livret A – auparavant seules La Banque Postale et le réseau des Caisses d’épargne pouvaient le faire (ainsi que le Crédit mutuel pour le livret bleu).

▫ 2012 : il n’est plus possible de transférer un Livret A ou LDD d’une banque à une autre. Il faut désormais fermer son Livret A dans son établissement, avant de pouvoir demander l’ouverture d’un nouveau livret dans une autre banque.

▫ 2013 : pour lutter contre la double détention de Livret A, un établissement bancaire doit vérifier, avant d’ouvrir un Livret A ou LDD auprès du Fichier des comptes bancaires (Ficoba) que le client n’en détient pas déjà un dans un autre établissement.

Lorsque les épargnants confient de l’argent à la banque en le plaçant sur leurs livrets A, LDDS ou LEP, le Fonds d’épargne de la Caisse des Dépôts centralise près de 60 % des sommes collectées – le reste étant conservé par les banques. Près de la moitié de l’épargne centralisée par la Caisse des Dépôts est investie dans des prêts de long terme servant à financer la construction et la rénovation de logements sociaux, mais aussi des infrastructures pour les collectivités. Le taux est le même quel que soit l’emprunteur, il diffère cependant selon l’objet du prêt.

L’autre partie de l’épargne est utilisée dans des placements financiers responsables, afin d’assurer la liquidité du système – pour que les épargnants puissent retirer leur argent à tout moment – et rémunérer les épargnants. Ce portefeuille est lui aussi investi à long terme, dans des obligations d’État et d’entreprises, et via des actions dans des entreprises françaises, afin d’aider l’économie.

Le modèle du Fonds d’épargne permet de transformer une épargne de très court terme en projets de très long terme.

Frédéric Sabattier

responsable des relations institutionnelles et extérieures à la direction du Fonds d’épargne de la Caisse des Dépôts

Depuis 2023, le Fonds d’épargne a renforcé sa contribution à la transformation écologique et énergétique (TEE), à l'adaptation et à l'atténuation du changement climatique du pays. Les prêts aux collectivités y concourent évidemment : depuis 2017, la Caisse des Dépôts s’est engagée à ce que chaque euro qu’elle collecte sur le LDDS corresponde à un euro finançant la TEE. Le niveau d’exigence est aussi renforcé du côté des portefeuilles financiers : la Caisse des Dépôts pratique un dialogue exigeant avec les entreprises dans lesquels elle investit, concernant leur stratégie, leur transformation écologique et leurs pratiques sociales.

Cette exigence se manifeste par exemple lors des assemblées générales, avec près d’un tiers de votes négatifs lorsque la Caisse des Dépôts estime que la politique suivie n'est pas conforme à ses engagements, en particulier écologiques et sociaux. Elle exclut également le financement de certains secteurs jugés problématiques, et décarbone activement ses portefeuilles. Enfin, elle contribue à des initiatives de place comme les fonds Objectifs Climats : une manière de tirer par le haut la place financière de Paris.

Comprendre comment fonctionne le Fonds d'épargne

Comment la Caisse des Dépôts peut-elle engager des milliards d’euros dans ces projets, tout en garantissant à nos concitoyens la disponibilité de leurs économies à tout moment ? Pour cela, les équipes du Fonds d’épargne observent et analysent les flux pour agir en conséquence. « Dans le cas général, nous constatons une forte tendance des épargnants à mettre de l’argent sur le livret en début de mois. Il y a ensuite une seconde phase de dépôt, puis vers la troisième semaine du mois des retraits qui se matérialisent par des décollectes plus ou moins fortes autour du 25 du mois : on peut penser que les épargnants mettent de côté lorsqu’ils perçoivent leur salaire, puis piochent dans leur épargne en fin de mois pour faire face à certaines dépenses courantes ou exceptionnelles (vacances, régularisation des impôts, acquittement des taxes foncières...), avant de percevoir le salaire suivant », observe Makram Larguem, responsable de la prévision et des études à la direction du Fonds d’épargne.

Les mouvements peuvent aussi être plus importants au regard de la fiscalité – comme durant les mois entre septembre et décembre, au cours desquels sont prélevés les taxes foncières. « Il faut donc anticiper cette dynamique de flux afin que les banques soient capables d’honorer les retraits de leurs épargnants : cela doit être totalement indolore pour ces derniers », poursuit Arabelle Fontaine, directrice adjointe de la gestion des bilans à la Caisse des Dépôts.

Ainsi des ratios protecteurs sont mis en place : par exemple, pour 125 euros de dépôt, seuls 100 euros peuvent être prêtés aux organismes de logement social pour construire ou rénover du logement social. Ce mécanisme de fond protège les épargnants, et permet à la Caisse des Dépôts de remplir ses missions, tout en s’assurant qu’elle pourra le rendre (ainsi que les intérêts) aux banques lorsque les clients voudront retirer leur épargne.

La Caisse des Dépôts s’assure aussi de garder un bon matelas pour faire face aux aléas, comme un retrait plus important et non anticipé des épargnants. C’est notamment le rôle de ses portefeuilles financiers, évoqué précédemment. Enfin, les banques perçoivent une commission, versée en contrepartie de la collecte de l’épargne qu’elles assurent, collecte centralisée par la suite au sein de l’Établissement public.

Derrière chaque histoire d’épargne, il y a nos histoires de vie… L’ancienne journaliste économique Héloïse Bolle, devenue conseillère en patrimoine, nous parle de la relation des femmes à l’argent. Pour les aider à y voir plus clair, elle a créé Oseille & compagnie.

Vous l’avez compris, si les Français préfèrent mettre leurs économies de côté, cette manne sert la collectivité: l’argent collecté est utilisé en partie par la Caisse des Dépôts pour financer le logement social, mais aussi des projets utiles à tous et favorisant la transition énergétique. Les taux consentis aux collectivités ou aux organismes de logement social sont liés à la nature du projet : plus le projet est social, plus le taux est bas – de manière à rendre soutenable l’équation financière pour ces organismes.

Nos prêts contribuent à l’égalité et à la cohésion territoriale : à type de projet similaire, une région et un village auront le même taux. Ce qui compte, c’est l’intérêt et la nature du projet.

Frédéric Sabattier

responsable des relations institutionnelles et extérieures à la direction du Fonds d'épargne de la Caisse des Dépôts

Un jour dans la vie de...

Vous ne pensez pas à votre épargne tous les jours ? Pourtant, elle est présente à chaque instant ou presque de votre vie ! Suivez une journée dans la vie de Kevin, 31 ans, habitant d’une ville moyenne et découvrez de quelle manière les fonds de vos livrets d’épargne réglementée sont investis, pour améliorer notre quotidien – et cliquez sur les cartes pour en savoir plus.

Kevin dépose sa fille à l’école élémentaire, qui vient de rouvrir après plusieurs mois de travaux : nouvelle bibliothèque, jardin pédagogique… et des îlots de fraîcheur (cour et toiture végétalisées) qui offrent un meilleur confort été comme hiver.

Kevin passe au cabinet médical prendre rendez-vous chez le dentiste pour soigner cette carie qui lui fait mal. C’est aussi ici qu’il consulte sa médecin généraliste. Pratique, ce centre pluridisciplinaire qui évite de trop longues semaines d’attente !

Kevin monte dans le bus qui le déposera à quelques mètres de son travail. Depuis que les bus électriques sont arrivés sur sa ligne, les voyages sont beaucoup plus agréables car moins bruyants. Et c’est aussi plus rapide grâce aux voies dédiées !

Pendant la pause déjeuner, Faïza, une collègue de Kevin, lui raconte avec enthousiasme le match de handball auquel elle a assisté la veille dans le complexe sportif flambant neuf de la ville voisine.

Kevin et sa fille rentrent chez eux. En ce mois de novembre, il fait bon dans leur immeuble, qui a été rénové il y a quelques mois. Et, cerise sur le gâteau : leur consommation énergétique a même baissé par rapport à l’an dernier !

Enfin l’heure de la détente après une longue journée ! Grâce à la fibre installée dans son immeuble, Kevin profite de son abonnement sur une plateforme de streaming. Film, sport ou série ? Le plus dur sera de choisir.

Favoriser l'inclusion bancaire des plus vulnérables

Outre le Livret d’épargne populaire – dont le plafond a été relevé de 7 700 à 10 000 euros depuis octobre 2023, la dimension sociale de l’épargne réglementée se déploie aussi via un Livret A qui fonctionne comme un quasi compte courant : c’est la spécificité de celui proposé par La Banque Postale, dans le cadre de sa mission de service public d’accessibilité bancaire. Cette mission, confiée par l’État par périodes de 5 ans, engage La Banque Postale :

Le saviez-vous ?

La Banque Postale est la seule banque, en France, en charge d’une mission de service public d’accessibilité bancaire.

Le Livret A est utilisé comme un porte-monnaie sécurisé par environ 1,3 million de clients. On peut y retirer et verser des espèces gratuitement dans tous les bureaux de Poste, au guichet ou aux distributeurs automatiques de La Banque Postale. Une carte de retrait gratuite est également proposée. Ainsi qu’un accompagnement bancaire en face-à-face, ce qui est particulièrement rassurant pour nos clients.

Florence Bénistan

responsable du marché clientèles vulnérables à La Banque Postale

Le Club de l’Initiative pour l’inclusion bancaire

Créé sous l’impulsion de La Banque Postale, le Club de l’initiative pour l’inclusion bancaire rassemble 25 membres, acteurs engagés du monde social et associatif. Ils travaillent ensemble à améliorer la détection des publics en situation de fragilité financière, étudient l’évolution de leurs besoins… et définissent les priorités d’action à mettre en place collectivement en leur faveur.

Parmi ces 1,3 million d’usagers, on retrouve une partie importante de la population exposée au risque d’exclusion bancaire : il s’agit souvent de personnes âgées en situation de précarité, de migrants, de sans-domicile fixe, de personnes isolées et confrontées à des conditions de vie très modestes, en situation d’illectronisme ou ayant des difficultés de compréhension de la langue ou des usages bancaires en ligne. Des personnes ayant besoin de gérer leur budget à l’euro près, avec une forte utilisation de retrait d’espèces.

Elles ont souvent besoin d’être rassurées et accompagnées dans leurs opérations bancaires : le chargé de clientèle au guichet a un vrai rôle de lien social. On dénombre 1 250 bureaux de Poste caractérisés de « Banque sociale » situés dans les quartiers politique de la ville par exemple, ainsi que 370 bureaux référents migrants, situés à proximité d’une structure d’hébergement. Les personnels, particulièrement engagés, y reçoivent une formation spécifique pour mieux répondre aux besoins de ces clients.

Si les livrets ont parfois changé leur nom ou la destination de leurs fonds, c’est avant tout pour garder une cohérence avec les grandes orientations du pays. L’épargne réglementée a su traverser deux siècles d’économie française et elle continue d’évoluer, en s’adaptant toujours à son temps et aux transformations du pays.

Les littoraux sont en première ligne du changement climatique, avec l'érosion et la montée des eaux [...]

Avec la fin du « quoi qu’il en coûte », dans quel état sont les entreprises françaises ? Confrontées à une nécessité de s’adapter, elles doivent [...]

Les Français en sont fiers, et pourtant, ils ont le sentiment qu’ils se sont dégradés. Les services publics, « c’était mieux avant », vraiment ? [...]

Vous aimez nos Grands dossiers ?

Épargne, logement, santé, formation, éducation… Tous les deux mois, retrouvez un dossier complet sur une thématique clé pour l’avenir de notre pays.